Реферат: Alternative und ergaenzende Finanzierungsleistungen

Реферат: Alternative und ergaenzende Finanzierungsleistungen

Alternative und ergaenzende Finanzierungsleistungen

Die Einleitung

Als Alternative bzw. Ergaenzung zum Bankkredit wurden in den letzten

Jahrzehnten spezielle Finanzierungsleistungen entwickelt. Fur sie ist

charakteristisch, dass sie in der Regel in Verbindung mit bestimmten nicht-

finanziellen Leistungen angeboten werden. Sie kommen entweder in Frage, wenn

bei hoher Verschuldung oder Fehlen erforderlicher Sicherheiten ein Bankkredit

nicht zur Verfuegung steht, oder wenn sie guenstiger als der Bankkredit sind.

Vorteile dieser Finanzierungsmoeglichkeiten liegen insbesondere in ihrer

Kombination mit den zusaetzlichen Leistungen (z.B. Service, Beratung und

andere Dienstleistungen) sowie in der — verglichen mit Banken —

weitergehenden Finanzierungsbereitschaft der Anbieter. Ihnen stehen

allerdings, in der Regel auch relativ hohe Kosten gegenueber. Weiter will ich

auf die wichtigsten dieser Leistungsarten naeher eingegangen.

1.1. Factoring

Unter Factoring versteht man den laufenden Ankauf und die Verwaltung

(Fakturierung, Buchfuehrung, Mahnwesen, Inkasso) von kurzfristigen Forderungen

aus Wa-renlieferungen und Dienstleistungen aufgrund laengerfristiger

vertraglicher Verein-barungen mit oder ohne Uebernahme des Bonitaetsrisikos und

Bevorschussung der Forderungen durrh ein spezialisiertes Finanzierungsinstitut.

Fuer dieses Geschaeft haben sich verschiedene Varianten herausgebildet, die man

anhand des Leistungsumfangs und der Art der Forderungsabtretung unterscheiden

kann. Faelligkeits- oder Maturity-Factoring liegt vor, wenn der Factor

die Forderungen Wert Faelligkeitstag oder ohne Uebernahme des Delkredere

ankauft und eine Bevorschussung nicht vorgesehen ist.

Echtes oder Old-Line-Factoring ist gegeben, wenn neben der Verwaltung der

Forderungen auch Finanzierungsleistungen erbracht und das Kreditrisiko

uebernommen werden. Bleibt das Kreditrisiko dagegen beim Klienten des Factors,

dann spricht man von “Unechtem Factoring”. Obwohl mindestens das

unechte Factoring wirtschaftlich als Kreditgeschaeft anzusehen ist, zaehlt das

Factoring-Geschaft bisher nicht zu den Bankgeschaeften des 1 KWG, so dass

Factoring-Unternrehmungen bisher nicht direkt der Bankenaufsicht unterliegen

muessen. Haelt jedoch ein (uebergeordnetes) Kreditinstitut bei einem anderen

(nachgeordneten) Kreditinstitut mindestens 40% der Kapitalanteile, so ist

dieser zur Kreditinstitutsgruppe zu rechnen und unterliegt u.a. den

entsprechendcn Eigenkapitalerfordernissen. Als nachgeordnete Kreditinstitute

gelten auch Factoring- und Leasing-Unternehmungen (vgl. § 10a KWG).

Das Geschaeft wird hinsichtlich der Forderungsabtretung als offenes, halboffenes

oder stilles (verdecktes) Verfahren betrieben. Beim “offenen” Verfahren

(Notification-Factoring) wird dem Schuldner durch Rechnungsaufdruck oder

Hinweis in den Allgemeinen Geschaeftsbedingungen angezeigt, dass die

Rechnungssumme dem Factor abgetreten ist und dass mit befreiender Wirkung nur

an ihn gezahlt werden kann. Fuer Unternehmen, die sich in einer finanziellen

Anspannung befinden oder bei denen ein grosser Teil der Debitoren die

Forderungsabtretung ausgeschlossen hat, erscheint das offene Verfahren nicht

empfehlengswert. Hier kann das “halboffene” oder das “stille” Verfahren

angewendet werden. Bcim halboffenen Verfahren wird die Zusammenarbeit

mit dem Factor ebenfalls bekanntgemacht. Der Vermerk aufder Rechnung des

Lieferanten enthaelt hier jedoch nur die Aufforderung, zugunsten eines vom

Factoring-Institut gefuehrten Kontos des Lieferanten zu regulieren. Der

ausdrueckliehe Hinweis auf die Forderungsabtretung fehlt. Beim stillen oder

verdeckten Verfahren (Non-Notification-Factoring) wird dagegen der

Glaeubigerwechsel nach aussen hin nicht erkennbar. Fuer den Factor liegt darin

natuerlich ein erhoehtes Risiko. Er muss nicht nur darauf vertrauen, dass die

Forderung tatsaechlich besteht und frei von Rechten Dritter ist, sondern auch

darauf, dass alle Zahlungseingaenge umgehend an ihn abgefuehrt werden. Bcim

halboffenen und beim stillen Verfahren behalten es sich die

Factoring-Unternehmungen vielfach vor, die Abtretung offenzulegen, wenn sich

dies als erforderlich erweist.

Die Begriffsbestimmung laesst bereits die drei Hauptfunktionen des

Factoring erkennen:

- die Finanzierungsfunktion,

- die Dienstleistungsfunktion und

- die Delkrederefunktion.

Die Finanzierungsleistung des Factors besteht darin, dass er

- beim Ankauf der Forderungen per Zahlungseingang bzw. zum individuellen oder

durchschnittlichen Faelligkeitstag seinem Klienten einen Vorschuss auf die

Bezahlung der Forderung gewaehrt oder

- bei Uebernahme der Forderungen per Ankaufstag dem Klienten den

Kaufpreis sofort gutschreibt.

Der Factor vereinbart mit seinem Klienten Limits fur dessen einzelne

Abnehmer sowie eine Hoechstlaufzeit von normalerweise 90 bis 120

Tagcn fuer die Forderungen. Die Zahlungsfaehigkeit der Abnehmer prueft er

haeufig schon bei Auftragseingang, so dass Lieferungeni an zahlungsschwache

Kunden vermieden werden koennen. Von dem Gesamtbetrag der Rechnungen werden

zwischen 10% und 20% einem Sperrkonto gutgeschrieben, das dem Factor als

Sicherheit fuer Zahlungsaufaelle dient, die aufgrund von Maengelruegen,

Retouren, Skonti oder Boni eintreten koennen. Ausserdem sichert das Sperrkonto

Regressansprueche des Factors aus der Haftung des Klienten fur die Veritaet und

- soweit nicht ausgeschlossen — fuer die Bonitaet der Forderungen. Die

Vorschuesse werden mit dem jeweils bankuebliehen Satz fuer Kontokorrentkredite

verzinst. Beim Ankauf der Forderungen Wert Ankaufstag wird ein entsprechender

Diskontabzug vorgenommen.

Die Dienstleistungsfunktion ist die Grundlage des Factoring-Geschaefts.

Der meist obligatorische Standardservice umfasst in der Regel die

Debitorenbuchfuehrung einschliesslich zeitnaher statistischer Auswertung des

Datenmaterials sowie das Mahnwesen und das Inkasso. An die Stelle zahlreicher

Kundenkonten tritt in der Buchfuehrung des Klienten das Konto des Factors.

Neben der eigentlichen Debitorenbuchfuehrung koennen dem Factor noch weitere

Aufgaben wie die Fakturierung und die Erstellung von Umsatz- und

Betriebsstatistiken oder die Umsatzsteuer- und Vertreterprovisionsabrechnung

uebertragen werden. Die bankmaessigen Dienstleistungen bleiben bei der

Hausbank des Klienten.

Auch das Mahnwesen und Inkasso ubernimmt der Factor. Dem Abnehmer

gegenueber treten dabei - je nachdem, ob die Forderungszession often oder still

erfolgte — der Factor, sein Klient oder beide gemeinsam auf. Die Einschaltung

des Factors kann zu schnellerer Bezahlung der Aussenstaende fuehren, denn der

Factor wird konsequenter als der Lieferant mahnen, und die Abnehmer fuerchten,

durch Zahlungsverzoegerungen ihren Ruf und u.U. auch die Geschaftsverbindung

mit anderen Lieferanten zu gefaehrden, die ebenfalls Klienten des Factors sind.

Die Kapitalbindung in den Aussenstaenden wird abgebaut; mit dem vorhandenen

Kapital kann ein hoeherer Umsatz oder mit einem niedrigeren Kapital ein

bestimmter Umsatz bewaeltigt werden. Agressionen und Aerger ueber die Mahnungcn

werden auf den Factor abgelenkt.

Auf der anderen Seite darf aber auch nicht uebersehen werden, dass das

Verhaeltnis zwischen dem Klienten und seinen Abnehmern leiden kann. Der

Spielraum fuer Kulanz beim Einzug der Forderungen ist beim Factor geringer.

Dies schliesst nicht aus, dass der Factor zu Zielverlaengerungen und anderem

Entgegenkommen bereit ist, wenn die Umstaende des Einzelfalles dies zulassen.

Den Branchenusancen und den Erfordernissen individueller Behandlung der

Kunden muss der Factor Rechnung tragen. Eine kleinliche Inkassapolitik

widerspricht auch seinen eigenen Interessen und er wird deshalb bemueht sein,

finanzielle Schwaechen bei den Abnehmern seines Klienten durch konstruktive

Beratung und Hilfestellung ueberwinden zu helfen, um so seinen eigenen Umsatz

langfristig zu sichern.

Fue die Factoring-Unternehmungen gehoert es zu den charakteristischen

Leistungen das Kreditrisiko bei den von ihnen angekauften Forderungen zu

uebernehmen.

Kommt der Abnehmer seinen Verpflichtungen bei Faelligkeit nicht nach, dann

traegt der Factor nach Ablauf einer mit den Klienten vereinbarten Karenzzeit

von 90 bis 120 Tagcn den vollen Forderungsaustall ohne Selbstbehalt und ohne

dass zuvor die Zahlungsfaehigkeit des Abnehmers nachgewiesen werden muss.

Um das Kisiko fur den Factor zu verteilcn und zn begrcn/cn. wird dcr Klicnl 1111

Factoring-Vertrag verprtichtct. durcli Cilolialzi.'ssion allc walirciid

tics Vertr.igs-vcrhaltnisscs (.'ntstc'lH'ndcn rordcriini'.cii :nis

W.ii'riiln'li'riiiii'.i.'n niid I i.'isriini'cn odcr samtlichc Fordcrungcn

cincs bcstiiTimtcn Ums.itzbcrcichs abzutrctcn iiiid zum Kaut aiizubietcn.

l^irjcdi.'n Kiiiidcn dcs KliciitL'ii \vird ii.n'li li.iiikiii,ilSiL',\'r

Kmlit-wiirdigkeitspriifung anhand von Haiuk'ls-, l^ank- niid

Sclhst.uiskiinttcn sowic zcitnaher Bilanzuntcrla^cn und insbcsondcrc auf'Hrund

dcr Ertahrungen mit dcr Zahlungsweisc dcs Abnchnu'rs cine Grcnzc fcstgclcgt.

bis zu dcr Fordcriingcn angckauft wcrdcn.

Der Risikobcgrcnzung dicnt schlic^lich auch, da8 das Zahlungszici 90 bis 120

Tagc nicht ubcrschrcitcn soil und die diirchschnittlichc Kcstlaufzeit mit

ci-rali-rungsgemaB ca. 50 Tagcn rclativ niedrig gchaken wird. Die I^rovision

Hir die Ubernahme dcs Krcditrisikos wird mcist zusammcn mit dcm

Dienstlcistiingsciitgclf als sog. ”Factoring-Gebiihr“ bcrcchnct. Dercn

Satzc licgcn zwischcn 0,7 bis 2,2% von dcr angckauftcn Fordcrung.

Das Leistungsbundel aus Finanzierung, Dienstlcistung und Risikoschutz

bildet den Kern dcs Factoring-Angcbots.Jede cinzclne dicser Lcistiingsartcn

kanii .111 sich auch von Spezialuntcrnchinungcn erbracht wcrdcn. l3as

Spczifischc dcs Factoring ist die Zusammcnfassung zu einem aufden

individuellcii Ik'dart'.nisgcriclitctcn Leistungspakct. Dariibcr hinaus wcrdcn

von den Factoriintcrnclimiiiigcn in untcr-schiedlichem Umfang wcitcrc

Lcistungen wic z.U. die Lictcrung von Krcditaus-kunften, Marktinformationcn und

Untcrnchmungsbcratung, insbcsondcrc bci Pla-nung und Finanzierung, angcbotcn.

13urch ihre breitcn Wirtscliartsbczieliungcn. ihre Vertrauensposition sowic

durch ihr quaHfizicrtcs Personal und die Lcistungsta-higkcit ihrer EDV-Anlagcn

crschcincn sic fur solchc Aufgabcn als bcsondcrs pradc-stiniert.

? aoAcs'- ^rn AuBcnhandcl konncn durcli die Zusammcnarbcit mit cincm

Factor die ott > ^^^hwcr zu bcurteilendcn rcchtlichcn und

wirtschattlichcn Risiken des Auslands-< totSiOi verkehrs

vcrmindcrt wcrdcn. l^)ic Factoring-Cicscllscliaftcn sind hicr aucli hcrcit. sich

auf Umsatzteilbercichc, wic ctwa das Exportgescharc mit cincm •Land odcr

mehrcrcn Landern, zu bcschrankcn.

Bcim Auslandsfactoring kann dcr Exportcur dirckt mit cincm Factor seiner Wall]

im Land des importeurs zusammcnarbeiten (sog. ”Import-Facforing“). [n der Kcgel

sind aber dcr Exporteur und scin Factor sowic dcr [mporteur und cin Factor im

Lande des Abnchmers betciligt. Dcr Factor im Lande dcs Importeurs

vcrpflichtct sich gegcnubcr dcm Factor dcs Exportcurs, die Fordcrung bei

ausrcichcndcr Bonitat des Abnehmcrs anzukautcn, •wobci cr rcgclmaBig aucli das

Krcditrisiko ubcrnimmt. Daraufhin gibt dcr Inlandstactor scincm Klicntcn cine

cntsprccl'icndc eigcne An-kaufszusage. 1st die Exportlicfcrung ausgcfuhrt.

vcrkauft dcr Exporteur die Forde-rung unter Obergabe dcr Vcrsanduntcrlagcn an

seincn Factor, dcr sic scinem Kor-respondenten im Land des Importeurs

weiterverkauft. Soweit dies vcrcinbart und devisenrcchtlich zulassig ist,

konncn politischc Risiken und — bci Fakturicrung in Auslandswahrung --

Valutarisikcn aufden Factor abgcwalzt wcrdcn. Dcr Exporteur knnn dcshalb

"iinsfuTe Znhlim^skonditionen nnbietcn unrl nnfcinc besondcrc Zaii-

lungssichcrung etwa durch Akkrcditiv oder Zahlung nur gcgcn Dokumcntc

ver-zichten. Die Kosten fur das Auslandsfactorina; sind jc nach

Znhlungszici lind Schuldncrland um ca. 0,25% bis 0,35% vom Umsatz

hulicr als beim Inl.iiids-Factoring.

Ober den remen Finanzservice hinaus bietcn international tatigc Factoring-

Institute Sonderieistungen wie die Hilfe bei der ErschlieBung von

Auslandsmarkten und die Vermittlung von Kontakten zu Importeurcn oder die

Lagcrung, Verzollung und den Transport von Waren an.

In 1986 betrug das Exportfactoring ctwa 1,5 Mrd. DM und das Importfactoring

etwa 0,7 Mrd. DM.

Nutzen und Nachteile des Factoring lassen sich letztcn Endes nur individuell fur

die konkrete Situation cincr Untcrnchmung bcstimmcn. Wcscntlichc Vortcile

erge-ben sich im Finanzierungsbereich. Dcr Factoring-Vcrtrag sichert unabhangig

von der Lage auf den Finanzmarkten dem Klicntcn cin mitteliristiges (l-4Jahre)

Fi-nanzierungsvolumen, das sich der Umsatzentwicklung und damit dern

Mittelbedarf fur AuBenstande und Lagerhaltung automatisch anpaBt. Diese

Vorteilc zeigen sich besondcrs bei plotzlichcn Marktchancen und groBen

Auftragcn. Sie machcn Factoring vor allcm fur wachscndc undjunge Untcrnchmungen

intercs-sant, die (noch) nicht iiber bankiiblichc Sichcrhcitcn, wic

insbcsondcrc Grundpfand-rechte, verfugen.

In der Bilanz fuhrt die Factoroing-Finanzierung zu cinem Aktivtausch von

Forderungen aus Lieferungen und Leistungen in Guthaben bei Kreditinstitutcn.

Werden mit den Factoring-MitteIn Warenschuldcn getilgt, so tritt cine

Verbesse-rung des Liquiditatsbildes bzw. cine Bilanzvcrkurzung und damit

Vcrbcsserung der Eigenkapitalrclationen ein. Krcditwurdigkeit und Anschen

stcigen. Konnen durch den Einsatz von Factoring sog. Dauerschulden

(langcrfristigc Bankkredite) vcr-micden werden, lassen sich steuerliche

Vorteile (Gcwcrbestcuer) erziclcn..

Einc sinnvollc Nutzung der Factoring-Dienstlcistungcn crfordcrt beim Klientcn

allerdings einc UmsatzgroBe und Rechnungszahl, die den rationcllcn

Einsatz von EDV-Anlagcn ermoglichcn. A1s RichtgroBcn konncn cin Mindcstumsatz

von 2 Mio. DM und ein Hochstumsatz von 100—200 Mib. DM dicnen, von dcm ab cs

injedem Fall glinstiger sein wird, die vom Factor angebotcnen Leistungen selbst

zu erbringen. Die Abnehmer sollten ubcrwiegcnd Dauerkunden sein, weil

die Kosten der Bonitatsprufung und der Fordcrungsverwaltung Einmalgeschaftc zu

stark bcia- B sten und der Factor sich bei den Stammkunden seines Klicntcn

aufgrund cigener '^ Erfahrungen ein Urteil iiber die Zahlungsweise bilden kann.

Dcr Kundenkreis sollte i wenigstens von durchschnittlicher Bonitat und nicht zu

klein sein, damit einc moglichst breite Risikostreuung erreicht wird und die

Rationalisierungsmoglich-keiten im Verwaltungsbereich zur Geltung kommen

konnen. Die Forderungen sollten nach Hohe und Laufzeit innerhalb

bestimmter Grenzen liegen. AuBerdem diirfen sie nicht mit Rechten Dritter,

insbesondere einem verlangerten Eigentums-vorbehalt oder einem Abtretungsverbot

des Schuldners bclastet sein. SchlieBlich sollte der abgetretene

Forderungsbestand nicht in nenncnswertem Umfang durch berechtigte Wandlungs-

oder Minderungsbegehren geschmalert wcrdcn. Deshalb kommen als

Factoring-Klienten nur Unternehmungen mit qualitativ guter Pro-duktion und

solidem kaufmannischen Verhalten in Frage.

a Zuverlassigkeit und Vertrauenswurdigkeit sind auch beim Factor

angesichts der wirhtigstc {

Vorbcdingung tin- jcdcn geschiiltlichcii Lrlolg. Wrik'i si'lllc ilci i'.uiki

iil'rr rinr gute Eigenkapitalaussl.ittung v\-rl'iii',i.'n, dcnn (In-

Klicut iniiH d.ii-.iiil viTtniucn kolinen, daB seine geschnfflichc F.ntwk'klung

iik'lit durch cine uiigcrrclitlcrtigl restriktive Limitpolitik dcs Factors

bchindcrt wn-d.

Scit Eintuririing des hictoi-ing Endc dcr 5<>cr l.ihrc knnim' imr I'iii

\'i.'rli;iltnisin;i-Big bescheidener Marktanteil crobcrt wcrdcn

(Volumcn im Jahrc \W<.i ctw.i 10,5 Mrd. DM). Ein wichtiger Grund,

dal3 sich Factoring in Dcutschland bislu-r noch nicht in dcm crwartcten Unitang

durdisetzcn konnrc, liegt in dc'm noch immcr rclativ gcringcn Bekannthcitsgrad.

Hcmmcnd wirkcn sicli ;iul5i:rdcin die verbreitete Zuriickhaltung gcgcnuber

Finanzicriiiigcii durcli l:ol•dcl•^lngs/cssioll sowie die

Befurchtung aus, durch die Zusainmenarbeit mit dem Factor ;m Sclbstan-digkeit

einzubuBcn und diescm allzuvici Einblick gcwahrcn zu miisscn. Als

spczit'l-sches Hemmnis durftc wohl auch die zunehmendc Praxis von

GroBuntcrncl'imun-gen zu beurteilen sein, Forderungen, die sich gcgcn sic

richtcn mit cincni Abtrc-tungsverbot zu belegen. Mittelstandischen

Zulicfcrantcn bicibt bci solchcn Forderungen dercn Einsatz zu

Finanzicrungszwcckcn vcrwchrt. l^ic vicllcicht vvicl'i-tigste Ursachc ist abcr

wohl die Konkurrcnz diirch das bedai-fsgcrcchtc und flexible

Finanzierungsangcbot dcr Univcrsalbankcn sowic durch Icistungstaliigc

EDV-Scr-viccuntcrnchmcn.

2.3.2 Leasing

Ein Leasing-Geschaft (to lease = mietcn, vcrmietcn) licgt vor, wcnn cin Wu-t-

l^rii'i schaftsgut einem Leasing-Nchmcr vom Leasing-Gcbcr gcgcn Entgcit

zcitwcisc uberlassen wird. Da Leasing nicht zu den Bankgeschnftcn dcs ^ 1 Abs.

1 KWG zahit, unterlicgen die Lcasing-Gcsclslchatten, ubcrwicgcnd Tocliter von

Krcditinsti-tuten, auch nicht dcr Bankcnautsicht. Halt cm (libcrgcordnctcs)

Krcditinstitut bci einem anderen (nachgcordnctcn) Krcditinstitut mindcstciis 40

% dcr K.ipit.il.nitcilc, dann ist dieses zur Kreditinstitutsgruppc zu rcchncn

und untcrlicgt u.a. den Eigcn-kapitalanforderungen fur Bankcn. Als

nachgcordnctc Krcditinstitutc gcltcn aucli eruppenzugehorige

Leasing-Unternehmungen (vgl. § lOa KWG).

|(<Uci Investitionen erfordcrn heute aufgrund zunchmcndcr

Kapitalintcnsitat ui'id stci-gender Anschaffungsprcisc cincn standig wachsendcn

Kapitalcinsatz. Angcsiclits dcr anhaltenden Vcrschlechtcrung der

Sclbstfinanzicrungskraft und dcr Kapitalstruktur wachst daher die Zahl der

Untcrnchmcn, dcrcn Kapitalbcdarf diirch die traditioncl-len Formen der Eigen-

und Kreditfinanzierung nicht mehr gcdcckt wcrdcn kann. Die Moglichkeit zur

Aufnahme langfristigen Fremdkapitals wird durch die Tatsachc begrenzt, da6

Universalbanken einen Gesamtverschuldungsrahmcn flir die Untcr-nehmung

festlegen, uber den hinaus sie die Krcditvcrgabc ablchncn. Im Gcgcnsatz dazu

bilden beirn Leasing objektbezogene und ertragsorientierte Aspekte

sowie die beim Leasing-Nehmcr zukunftig crwartctc Entwicklung die wichtigstc

Grundlage fur die Bereitstellung der Finanzicrung.

AuBerdem werden die einzelnen Vermogensgegenstandc cines Untcrnehmcns von Banken

nur bis zu einer bestimmten Beleihungsobergrcnzc als Krcditsicherhcit

akzeptiert. Ein entscheidender Vorteil des Leasing bestcht dcmgcgcnubcr darin,

dal?i Leasing-Gesellschaften aufgrund ihrer speziellen Marktkenntnisse und

ihrer besseren Verwertungsmoglichkeiten bcreit smd, cine 100%ige Fremd-

finanzierung zu gcwahrcn. Leasing, das im Untcrschicd znm cigcn- (icier

Ircnidl'i-nanzicrtcn Kaufim Anschaffungszcitpunkt keinen eigenen

Kapitalcinsatz crf'or-dcrt, wird dahcr zu cincr immcr wichtigcrcn

FinanzicrLingsaltcriiativc. Dicser Um-stand kann in Verbindung mit den wcitcren

Vortcilcn dicscr Fin.inzierungsfurm, z.B. den Serviceleistungen des

Leasing-Gcbcrs, Leasing auch fur Untcrnchmcn attraktiv erschcinen lassen, die

den Kaufcines Invcstitionsobjekts durch Eigcnkapital odcr Bankkrcdite

finanzicren konntcn.

Neben dor Verbcsscrung der Liquiditat crmoglicht Leasing cine

Kapitalfreiset-zung und die Mobilisierung eventuell vorhandener stiller

Reserven. Beim 1 sogcnannten Sale-and-Lease-Back-Verfahren

wcrdcn vom zukunftigcn Lca-sing-Nchmcr Aniagcgiitcr aus scincm Vcrmogcn an cine

Lensing-GcscIlschaft vcr-kauft und glcichzcitig zum AbschluB eincs

Leasing-Vcrtragcs zuruckgcmictct. Durch den Verkauf werden die im

Aniagevermogen in Hohe dcr Diffcrcnz zwi-schen Buchwcrt und Verkehrswert

cnthaltcncn stillcn Rcscrvcn aufgelost. !.<i(l” Aus der Sicht eines

potentiellen Leasing-Nehmers sprechen vor allem folgcnde "Argumente fur

Leasing als Alternative und Erganzung herkommlichcr Finanzie-^ rungsformcn:

- Erhaltung der Liquiditat

- Schonung des Eigenkapitals

- umfangreiche Serviceleistungen des Lcasing-Gcbers (z.B. tcchnischcr Kundcn-

dienst, Ubcrnahme der gesamtcn Bauherrcnpflichten)

- sichere Kalkulationsbasis des Leasing-Nehmers durch feste Mictratcn

- Aufbringung dcr Leasingraten aus den Ertragen des Lcasing-Objektcs

- steuerliche Abzugsfahigkeit der Leasingraten

- Moglichkeit der Kapitalfrcisetzung und Mobilisierung stiller Rcscrvcn durch

das Sale-and-Lease-Back-Verfahren.

L- Die standige Ausweitung der Angebotspalette der Leasing-Gcsellschaften hat

dazu gefuhrt, daB heute eine Vielzahl beweglicher und unbeweglicher

Wirtschafts-giiter im Leasing-Verfahren zur Verfugung steht, d.h. leasingfahig

ist. Nach der Art der Leasing-Objekte wird zwischen Mobilien- und

Immobilien-Leasing unter-schicden. Trotz des breiten Spektrums prinzipiell

Icasingfahigcr Objekte cntfallt der groBte Teil der Leasinginvestitionen im

Mobilienbereich auf Fahrzeuge und Biiro-maschinen einschlieBlich EDV-Anlagen

sowie Produktions- und Versorgungsanla-gen. Beim Immobilienleasing stehen

Produktions- und Lagerhallen an der Spitze, gefolgt von Geschafts- und

Burogebauden. Allerdings laBt sich die Frage nach der Leasingfahigkeit eines

Objektes nichfunabhangig von der vom Leasing-Neh-mer gewiinschten Mietdauer und

damit von der Art des Leasing-Vertrages beant-worten.

.

Leasing kannJe nach Vertragsgestaltung, in Form eincs ”Operate-Leasing-Vertra-

Wyt1- C ges“ oder eines ”Financial-Leasing- Vertrages“ erfolgen.

Operate-Leasing-Ver- ~^'':A^ trage sind durch

eine im Verhaltnis zur betriebsgewohnlichcn Nutzungsdauer des Objektes

kurzfristige Mietdauer gckennzeichnct. In der Regel ist der Vertrag

jederzeit kiindbar. Diese Variance bietet dem Leasing-Nehmer daher die

Moglichkeit, ein voriibergehend benotigtes Wirtschaftsgut durch Leasing zu

nutzen, ohne eine langfristige Investition tatigen oder cine langfristige

Bindung eingchen zu

^

miisscn. Allcrdings ist das Angcbut an Mictobjcktcn ini Opi.T.iti.'-l r.isnii;-

A/i.-rl.ilirrii wesentlich gcringer .il.s heim Fiii.nicinl-l.i.'.isini.';. Dk-

Amoi-tis.uion der l.c.isini';-Gcgenstandc crfolgt hicr im Verlaut mchrcrer

Mictverhaltmssc inid sct/l d.ilicr einen besonders hohen Grad an

Fungibilitat inid cincn tri.limsi.licii Si.nii.l voi-aus, der das Risiko cincr

Verwaltung weitgehend .iiissi.'l'ilk'Bt. F,s Ik'gt ,nit drr H.ind, daB damit

die Zahl der leasingfahigen Guter stark cingeschrankt wird. Hinzu kommt, daB

nur cine gcringc Anpassungsinoglichkcit an die individiicllcii IScdiirt-nissc

des Leasing-Nclimcrs bestclit, da die Objcktc dcii Aiitori.lci'iiiigi.'ii

i.'iiicr Vicl-zahl potcntieller Lcasing-Nchmer entsprechcn musscn. Typischc

Ucispicle sind Mietwagen, Buroraumc in-id Lagcrhallcn.

Diesc Einschrankungcn gcltcn bci Financial-Leasing- Vcrtragcn in wcit

gerin-gcrem MaBc. Dabci handelt es sicli urn langfristige, wahrend der

Grundmiet-zeit unkiindbare Vertrage, die dadurch charaktcnsiert sind, da(5

das Lcasing-Objekt durch die Zahlungen eines cinzigen Mietcrs amortisicrt wird.

Gcgcnstand eines Financial-Leasing-Vertragcs konncn dcshalb samtlichc Mobilicn

und Immobi-lien sein, die wirtschaftlich sclbstandig nutzbar und vcrwcrtbar

sind. Andcrs als bcim Operate-Leasing tragt beim Financial-Leasing, in jcdcm

Fall der Leasing-Nchmer das Investitionsrisiko.

Als Leasing-Nehmcr komincn Unternehmen sarntlicher Branchen, private

?.(,i?i”i;-Haushalte und die offentliche Hand in Bctracht. Die

Nutzung von Leasii-ig \'cliincr konzentriert sich jcdoch in der Praxis

auf den Unternehmensscktor und zwar in folgcnden Bereichcn:

- verarbeitendes Gcwerbc

- Handel

— Energiewirtschaft

— Bauwirtschaft.

Insbesondcrc scit 1983 trctcn auch privates Haushaltc als Lcasing-Nchmcr-

Gruppe, insbcsondcrc durch private Auto-Leasing, in Erschcinung.

Zur Befriedigung seines Leasingbedarfes stehen dem potcntiellen Leasing-Neh-

/,cin”^-C'rte mer verschiedene Leasing-Geber zur Vcrfugung. Als solchc kommcn

grundsatzlich Hersteller oder spezielle

Finanzierungs-Leasing-Gesellschaften in Frage.

Hersteller-Leasing dicnt als Bcstandteil dcs absatzpolitischcn

Instrumentariums desjeweiligen Produzenten der Absatzfbrdcrung bcstimmtcr

Erzcugnissc. Das Lca-sing-Angebot beschrankt sich deshalb auf die Produkte

des bctreffcndcn Herstcllcrs (z.B. Kraftfahrzeuge,

Datenverarbeitungsanlagen). Finanzierungs-Lcasing zielt da-gegen daraufab,

die Nutzung eines beliebigcn Leasing-Gegcnstandcs aus der breitcn Palette

leasingfahiger Wirtschaftsgiiter verschiedener Hersteller zu finanzicrcn.

Eine Leasinggeschaft kommt zustande, indem der Nehmer zunachst einen Lea-

Trclwisclu' sing-Antrag an eine Leasing-Gesellschaft stellt. Diese erteilt

einem Lieferanten einen Ahwickliin^ entsprechenden Kaufauftrag oder

tritt in die bereits laufcnde Bestellung dcs Kunden ein. Der Leasing-Nehmer

wird die Beschaffung des Leasing-Gegenstandes haufig von vornherein der

Leasing-Gesellschaft uberlassen, um sich deren Marktstellung und ”Know-how“

zunutze zu machen. Nach Ubernahme dcs Objcktcs durch den Leasing-Nehmer bezahit

die Leasing-Gesellschaft die Lieferantenrcchnung und bc-rechnet dem Mieter in

der Folgczeit die vereinbarten Mietraten.

Der Leasing-Geber nimmt den Antrag dcs Kunden allcrdings nur an, wcnn er

aufgrund eincr Bonitatspriifung zu deni Ergcbnis kommt, d,)C> tier

Lr.ismg-NcI zur Erfullung seiner Zahlungsvcrpflichtungcn in dcr Lagc scin wird.

Lcasing-Gcsell-schaften stellen dabci prinzipiell die glcichcn

Bonitatsanfordcrungcn an ihrc Kunden wic Krcditinstitutc.

Der AbschluB cincs Financial-Leasing-Vcrtragcs stellt fur den Lcasing-Nchmcr

cine mittcl- bis langfristige Belastung mit relariv hohen Fixkostcn dar. Beim

sog. Vollamortisationsleasing sind die Leasingraten so bemessen, daB

die wahrcnd dcr Grundmietzeit geleisteten Zahlungen dcs Lcasing-Nehmers die

gesamten Kosten und die Gewinnspanne des Leasing-Gcbers dccken. Danach stcht

dem Leasing-Nchmer entwcdcr cine Kauf- odcr Mictvcrlangerungsoption zu odcr cr

ist zur Ruckgabe des Objektcs verpflichtet.

Der Teilamortisationsvertrag, auch Rcstwcrtmodcll gcnannt, ist so

gcstaltct, daB das Lcasing-Objckt nach Ablaut dcr Grundmietzeit erst bis zu

einen-i im vor-aus festgelegten Restwert amortisiert ist. Dcr

vcrblcibende Betrag ist durch den bisherigen Leasing-Nehmer'oder durch

Vcrkaufbzw. Vcrmictung an cinen Drittcn aufzubringen. Falls kein Kaufer oder

Nachmieter gefundcn wird, ist der Leasing-Nehmer in der Regel zur-Ubernahme der

Deckungslucke vertraglich verpflichtet. Da diese Zahlungsverpflichtungen bei

der Kreditwiirdigkeitsprufung durch Banken berucksichtigt werden, bewirkt

Leasing kaum eine ”Schonung der Kreditlinicn“. Vielmehr fuhrt der hohe Aufwand

fur Mietzahlungen tendenziell zu einer Ein-schrankung der

Verschuldungskapazitat des Lcasing-Nchmcrs bci potcntiellen Krc-ditgebern.

Injedem Fall ist Leasing unter Kostenaspekten gegeniiber dem Kaufeines

Invcsti-tionsobjektes nur dann vertretbar, wenn durch eine entsprechende

Vertragsgestal-tung sichergestellt ist, daB die Leasingraten als laufendc

Betriebsausgaben den Ge-winn und damit die gewinnabhangigen Steuern des

Lcasing-Nehmers bilanzie-rungspflichtig ist. Die Kernfrage dcr steuerlichen

Zuordnung ist durch ein Grundsatzurteil des Bundesfinanzhofes und

mehrcre Eriasse des Finanzmi-nisters geklart worden. Nach dem

BFH-Grundsatzurteil zur steuerlichen Behand-lung von Leasingvertragen vom 26.

1. 1970 sind Lcasing-Gegenstandc dem Lea-sing-Gebcr zuzurechnen, wenn

(1) die Grundmietzeit zwischen 40% und 90% der betriebsgewohnlichen Nut-

zungsdauer des Objektes liegt und bei cinem eventuellcn Optionsrecht des

Leasing-Nehmers ein angemessener Preis vereinbart wird,

(2) der Leasing-Gegenstand nicht speziell aufdie Verhaltnisse des Leasing-

Nehmers zugeschnitten ist und nach Ablauf der Grundmietzeit eine anderwettige

wirt-schaftlich sinn voile Verwendung^finden kann.

Nach den Lcasing-Erlassen ist die Zurcchnung der Lcasing-Objckte zum Leasing-

Geber auch bei folgenden Vertragskonstruktionen stcuerlich zulassig:

- der Leasing-Nehmer ist im Rahmen cincs sog. Teilamortisationsvertrags mit

Andienungsrecht verpflichtet, den Lcasing-Gegcnstand aufVcrlangcn dcs

Lea-sing-Gebers zum Restwert zu kaufen, falls nach Ablaut der Grundmietzeit

keine Einigung uber eine Mietverlangerung zustandc kommt. Dcr Leasing-Nehmer

hatjedoch keinen Kaufanspruch.

— Beim sog. Teilarnortisationsvertrag rnit Mehrerlosbeteiligung wird der

I.i.'nsing-Gi.'gcnst.ind n.u'h Ahl.uit ik'i-('ii-iindiuii.'t'/i.'it vrrk.mlt.

I H'l I .i.-.isiiiu.-Nrl]-

mcr mulS die Dittcrenz zwisclu'n Vcraul.K'riiiigsi:rlos iiiii.l Kcsi\\'i.'n

..Iniili /.n/.ili

lung ausglciclicn. An cinrin i.'vrnHH.'lli.'n

Vi.'rvvi.'i'tiiiii'.siiH.'lircrlos k.iiin di.'r 1 c.i-

siliH-Nchmcr his 711 75 % hctciligt scin.

Dcr Lcasing-Nchmcr lint dabci die Muglichkcit, durcli

i.-iitspri.'i.liciuli.' Ki.-li.ini.l-

lung dcs Lcasing-Objcktcs sclbst zu cincm gi.iiisligi.'ii Vi.'rvvi.-

itiin^si.'rlos I'ci/iilr.i-

gcn.

Konncn durch den Einsatz von Leasing so^. l^aucrscliulden (l.iiigcrlnstigc

Ikiiik-

kredite) beim Leasing-Nchmcr vermicdcn wcrdcn, lasscn sicli y^f. ^cwcrhi.'-

stcucrlichc Vortcilc crziclcn.

2.3.3 Kapitalbeteiligung

Die standige Verschlechterung dcr Eigcnkapitalausstattung dcr dcutschcn

Wirtschaft / " stellt insbesonderc Kicin- und Mittclbetricbc vor schwicrige

Finaiizicrungspro- ;" "i.vf

bleme. Im Gegensatz zu cmissionsfahigen Kapitalgcscllschaftcn ist ihncn die

Eigcnfi- '"" ' < nanzierung ubcr den organisierten Kapitalmarkt

vcrschlosscn. Ein Auswcichcn auf \^ ,^e Fremdfinanzierung

ist mangels bankiiblichcr Sichcrhcitcn in viclcn Fallen unmog- "% lich. Die

daraus rcsulticrcndc speziflsche Finanzierungsliicke bildctc den

Aus-gangspunkt flir die Ubcrlcgungcn zur Grundung von

Kapitalbctciligungsgcscll-schaften (KBGen).

KBGen sind Gesellschaften, die nicht cmissionsfahigen Untcrnchmcn Eigcnkapi-

Kcsril't' tal in Form von Minderheitsbetciligungcn ohnc Stcllung von

Sichcrlicitcn fur cine begrenzte Zeit zur Verfugung stcllcn.

Diese Begriffsbestimmung macht wichtige Funktioncn dcr Kapitalbeteiligung

l^iiil^tio deutlich. Aus der Sicht des Beteiligungsnehmers stcht die

Finanzierungsfunktion' im Vordergrund. Das zusatzlichc Eigcnkapital kann fur

Zwcckc, die von dcr Exi-stenzgrundung ubcr Rationalisicrungs-, Modcrnisicrungs-

und Erwcitcrungsinvc-stitionen bis zur Auszahlung von Gesellschaftern rcichen,

eingcsctzt wurdcn. Erweiterung der Eigenkapitalbasis und damit dcr

Haftungsgrundlagc Unternehmung schafft abcr zuglcich auch die Voraussctzung

flir die Aufnahmc weitcren Frcmdkapitals. AuBcrdem bietcn die KBGen ihrcn

Bctciligungsnchmcrn eine i.d.R. unentgcltlichc Beratung in alien

Finanzicrungsfragcn. Angcsichts bci Klein- und Mittelbetriebcn fchlcndcn

Spczialistcn fur Finanzicrung, Rccht, Stcucrn usw. ist dcr

Beratungsfunktion besondcre Bcdcutung beizumcsscn. o(

Nach der Zielsetzung und dcm Gescllschaftcrkreis lasscn sich zwei Grundtypen

.-life" von KBGen unterscheiden - private, crwcrbswirtschaftlichc KBGen

cincrscits KW'^ und offentliche, nicht erwerbswirtschaftliche

Gcsellschattcn andcrcrscits. V)\c crstcn privaten,

erwerbsorientierten KBGen wurdcn in dcr Uundesrepublik als

Gc-meinschaftsinstitute verschiedener Kreditbankcn, insbesonderc

Privatbankiers, ge- I'rii'iiv. grundet. Andcre Krcditinstitutc folgten

mit dcr Errichtung cigcncr KBGen. Dane- Kff<-;I ben

umfaBt die Gruppc der privaten KGBcn noch einige Gesellschaften, deren Kapital

von Nichtbankcn gehaltcn wird. Dicsc sindjcdoch sovvohl zahlcnmaBig als auch

nach dcm Finanzierungsvolumcn von rclativ gcringcr Bcdeutung. SchlicBlich I

(•"“ii( sind in diesem Zusammenhang die von Banken bzw. Nichtbanken gctragencn

(-''/",

Wagniskapital-Gescllschatten zu ncnncn, die sich dcr Finanzicri.ingJungcr,

innovati-vcr Unternehmungcn, insbesondcrc aus dem Gcbict dcr Hochtcchnologic,

wid-men.

Die von Kreditinstituten gctragcncn K.BGcn arbcitcn sowohl bci dcr

Kcfinanzie-rung als auch bci dcr Vcrgabe von Bctciligungcn cng mit ihrcii

Gesellschattcrbankcn zusammen; ihr Angebot bildet einen intcgricrtcn

Bestandtcil dcr Finanzicrungspa-lette der Mutterbanken. Die

Geschaftspolitik der KBGen der Banken kann deshalb nicht unabhangig von den

Zielen der Gesellschafterbanken geschcn werden. Diese sehen in der

Kapitalbeteiligung sowohl cin Instrument zur Erganzung bank-maBiger

Finanzierungsformen als auch cine Kapitalanlagemoglichkcit mit eincr meist

guten Renditeaussicht. Die gcschaftspolitische Zielsetzung dcr KGB bcstcht

deshalb darin, unter Beriicksichtigung der Gesamtkundenbeziehung eine

nachhaltige, dem Risiko angemessene Rendite zu erzielen. Aufrund dcs engen

Zusammenhangs zwischen Betciligungs- und Bankgeschaft wird die

Rendi-teerwartung jedoch regelmafiig unter der einer bankunabhangigen,

erwerbswirt-schaftlichen KGB liegen. Sanierungsbeteiligungen sind jedoch

injedem Fall ausge-schlossen.

Aufgrund dieser Zielsetzung kommcn als Beteiligungsnehmer grundsatzlich

nur gesunde, wachstums- und ertragsstarke Unternehmen in Betracht, die

eine Verzinsung des Beteiligungskapitals in Hohc von ca. 15% p. a. crwartcn

lasscn. Als Auswahlkriterien dienen die Umsatzentwicklung der IctztcnJahre, das

Produk-tionsprogramm, die Marktstellung und vor allem die Qualifikation des

Managements des potentiellen Beteiligungsnehmcrs.

Uber die Gewinnbeteiligung wird ubiicherweise eine Vereinbarung

getroffen, nach der die KBG einen am Kapitalmarktzins ausgerichteten

Festzins und eine von der Hohe des Restgewinns abhangige variable

Verzinsung crhalt. Die Teiinahme der KBG am Wachstum der stillen Reserven

des Betciligungsnehmers erfolgt zur Vermeidung komplizierter Bewertungsproblcme

i.d.R. liber cine Wcrtzuwachs-vergiitung (z.B. 2% p. a), die meist in die

Zinsregelung einbczogen wird. Fur die Beteiligung am Verlust bildet

grundsatzlich bci alien KBGcn die Hohc der Einlage die Obergrenze. Die KBGen

des Sparkassensektors schlicBen allerdings im Innenverhaltnis bei freien, d.h.

nicht often tlich geforderten Kapitalbeteiligungen, eine Teiinahme am Verlust

i.d.R. aus.

Die Hohe der Beteiligung ist sowohl unter Kostenaspekten als auch unter

Risikogesichtspunkten zu sehen. Deshalb legen crwerbswirtschaftliche KBGen

i.d.R. eine Mindestbcteiligungshohe und als Obergrenze der einzclncn

Beteiligung einen Prozentsatz ihrer eigenen oder gesamten Mittel fcst. Die

Dauer der Beteiligung ist im allgcmcincn auf einen Zeitraum von 10-15

Jahrcn bcgrcnzt. Allerdings wird dem Beteiligungsnehmer meist cin

Riickkaufsrccht zur vorzcitigcn Ablosung nach Ablauf einer Sperrfrist von 4—5

Jahren eingeraumt. Durch diese Mindestlauf-zeit werden die bei der Vergabe von

Beteiligungen entstehendcn Kosten aufmeh-rere Jahre vcrteilt. Daneben sehen die

Beteiligungsvertragc bei Vorlicgen cincs wichtigen Grundes ein

auBerordentliches Kiindigungsrecht dcr KBG vor. Als Beteiligungsformen

kommcn grundsatzlich samtlichc gcscllschaftsrcchtlichen Konstruktionen in Frage,

soweit sie kcinc unbcgrenzte Haftung nach sich ziehen. Das Beteiligungskapital

wird jedoch hauptsachlich als stille Beteiligung oder Kom-manditanteil,

seltener durch Erwerb von GmbH-Anteilen oder Aktien von der KBG eingebracht.

Anecsichts dicscr strciii'en Sclcktioiiskritcricn lii.'ul rs .ml i.k-i I l.nul,

J.ill \ rii ilrn offeiiiKidi\ ^

•i”-u

Bctciligungsantragen nur rclativ wenigc .'uni I'lrloli'; fnhrni. Ans ilK'san

(inuuk- \'i'"'"'i'" beschloB die Bundcsrcgicrunc; im |ahrc 1970 cin

Forderungsprogramm. mit dem ."'1'"..' ~ die Gcwahrung von

Beteiligungen an kleinere und mittlerc UiitcriiL'luncii dcr gewerblichcn

Wirtschaft durch private KIK'iCi) .iii^i.-rru.t vvcrili.'n soil.

Vor.uisset-zung fur die staatliche Forderung ist, daB die Bcteiligung ohne

staatlichc Hilte mcht oder nicht zu angemessenen Bcdingungen zustande kamc.

Nacli den "Grundsat-zen flir die Forderung der Beteiligungsfinanzierung bci

kicincn und mitt-leren Unternehmen" dcs Bui-idcsministcrs fur Wirtschaft

umfasscn die staatlichcn ForderungsmaBnahmen im einzclnen:

- verbilligte ERP-Kredite an KBGen zur Rcfinanzierung der Bctciligungcn

- Ruckgarantien des Bundes flir Garanticgcmcinschaftcn, die sich Fur

Bctciligun-gen von KBGen verbiirgen

- ERP-Haitungsfondsdarlehen an solche Beteiligungsgarantiegemeinschaften.

Antragsberechtigt sind private KBGen, die dem Forderungszweck cntsprcchendc

Aiij1ayeii Auflagcn zu beachten habcn. So dart cin Hochstbetrag pro

Bctciligungsnchmcr von derzeit 1 Mio. DM nicht uberschritten wcrden und die

Vcrgiitung fur das Beteiligungskapital 12% p. a. nicht iibersteigen. Die

Laufzcit soil dem Vcrwcn-dungszweck entsprechen und i.d.R. nicht langcr als

lOJahre scin. Dem Bcteili-gungsnehmer muB ein Kiindigungsrecht mit

einer Kiindigungsfrist von 12 Mo-naten eingeraumt werden. Die

Verlustbeteiligung der KBG im Konkurs- oder Vergleichsfall darf nicht

ausgeschlossen werden.

Trotz dieser von der offentlichen Hand gebotenen Subventionen und Burgschaf-ten

machten die bestehenden privaten KBGen von dem neuen Angebot jedoch kaum

Gebrauch. Urn ein Scheitern des Forderungsprogramms zu vcrhindern, in-itiierten

die Bundeslander deshalb ab 1971 die Grimdung sogenannter

”mittel-standischer Beteiligungsgesellschaften“, die ausschlicBlich

Beteiligungen im Rahmen der vom Bund aufgestellten ”Grundsatze“ ubernehmcn. Dem

Gcsellschaf-terkreis der mittelstandischen Beteiligungsgesellschaften gehoren

i.d.R. mchrere Kreditinstitute, die Industrie- und Handels- sowie die

Handwcrkskammern und das jeweilige Bundesland an. Wie die privaten

erwerbswirtschaftlichen KBGen lehncn auch diese ”gemischten“ KBGen die Vergabe

von Sanierungsbeteiligungen ab.

Eindeutig gemeinwirtschaftlichen Charakter tragen dagegen die

Kapitalbe-teiligungen der Berliner Industriebank AG. Entsprechend cr

Zielsetzung des Aktionarskreises (Bundesrepublik Deutschland, Land Berlin, KW)

der Bank bctci-ligt sic sich auch an der Sanierung insolvenzgefahrdetcr

Untcrnehmen. Entschei-dungskriterium fur die Vergabe von Beteiligungen ist hicr

das offentlichc Intcressc der Sicherung und Forderung der Berliner Wirtschaft.

Die bisherigen Erfahrungen zeigen, daB sich die mit der Griindung von KBGen

PrnMcn verkniipften Erwartungen nur teilweise erfullt habcn. Das

Konzcpt der KBG AT KB' stoBt noch immer auf

gewisse Widerstande und Hemmnisse. Selbstandige 'fc, Unternehmer

stehen der Aufnahmc von KBGen als Gcscllschaftcr oft ablchnend S^ gegenuber, da

sie eine zu starkc Bceinflussung der Gcschaftspolitik oder einc totale

Abhangigkeit befurchten. Zwar verzichtcn KBGen erklartermaBcn auf cincn

bc-herrschenden EinfluB auf die laufenden Geschafte, was nach auBen durch die

Be-schrankung auf cine Mindcrhcitsbctciligung und das dem Betciliguiigsnchmcr

ein-

3. Teil: Marktieistungen und Eigengeschafte der Kreditinsritute

geraumte Riickkaufsrecht dokumentiert wird. Der Katalog zustimmungsbedurfti-

ger Geschafte, der alle bedeutenden Entscheidungen eines Unternehmers ein-

schlieBt, und die umfassenden Informationsrechte — ggf. erganzt durch enge

Beirats-kontakte — eroffnen den KBGen aber zweifellos zahlreiche, zur

Wahrnehmung ihrer Aufgabe auch notwendige, EinfluBmoglichkeiten.

Ein weiteres Problem stellen die strengen Auswahlprinzipien in Verbindung mit

den relativ hohen Renditeerwartungen dar. Soweit moglich versuchen die Unter-

nehmen die Aufnahme des ”teuren“ Beteiligungskapitals und die daraus

resultie-rende Bindung durch den Kapitaldienst auf dem Wege der

Kreditfinanzierung zu umgehen.

Einer Mobilisierung der Beteiligungen, beispielsweise durch Einbringen

in einen speziellen Investmentfonds, steht die aus steuerlichen Griinden haufig

ge-wahlte Form der stillen Beteiligung entgegen. Uber derartige Fonds mit

handelba-ren Anteilen konnte das Angebot dauerhaftcn Eigcnkapitals verbessert

und dem Bedarfder Beteiligungsnehmer eher Rechnung getragen werden, fur die die

R.uck-zahlung der Beteiligung bzw. der Gesellschafterwechsel nach Ablaut der

bisher iiblichen Frist meist mit erheblichen Schwierigkeiten vcrbunden sind.

Verbesse-rungsvorschlage zur Forderung der Beteiligungsfinanzierung zielcn

deshalb insbe-sondere darauf ab, die zeitliche Begrenzung der Beteiligung zu

beseitigen, die Fungibilitat der Anteile sicherzustellen sowie steuerliche

Hindernisse abzubauen. Daneben wird es aber entscheidend darauf ankommen, die

psychologischen Bar-riercn der potcntiellen Beteiligungsnehmer zu

liberwinden.

Zum Austausch gegen das Blatt gleicher Nummer

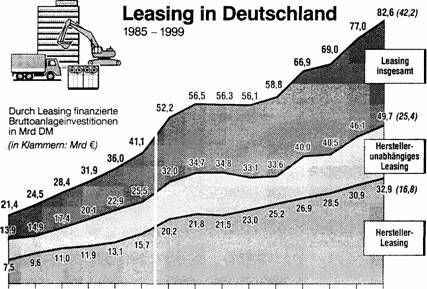

Leasing in Deutschland 1985-1999

Als besondere Form der Investitionsfinanzierung hat das Leasing in Deutschland

seit den sechziger Jahren standig an Bedeutung gewonnen. Allein zwischen 1991

und 1999 - im Jahrzehnt nach der deutscnen Einigung - stiegen die durch Leasing

finanzierten Bruttoanlageinvestitionen von 52,2 Mrd DM auf schatzungsweise 82,6

Mrd DM (42,2 Mrd ˆ). Die Leasingquote, der Anteil des Leasings an

den gesamtwirtschaftlichen Investitionen (ohne Wohnungsbau), kletterte dadurch

auf nahezu 15 %.

Diesen Bedeutungszuwachs verdankt das Leasing den Vorteilen, die es gegenuber

anderen Formen der Investitionsfinanzierung bietet. Aus

betriebswirtschaftlicher Sicht ist besonders die Schonung des

Elgenkapltals und der Liquiditat hervorzuheben: Ein Leasinggeschaft bindet zum

Zeitpunkt der Investition nur in geringem Umfang finanzielle Mittel;

Kreditlinien und bankmaRige Sicherheiten des Unternehmens werden nicht in

Anspruch genommen. Da die falligen Raten im Normalfall aus den laufenden

Ertragen des Leasingobjekts gedeckt werden, bleibt dem Unternehmen mehr

Spielraum fur andere Vorhaben. Die uber die gesamte Vertragslaufzeit

gleichbleibende Belastung schafft zudem eine sichere Kalkulations-grundlage.

Steuerlich sind die Leasingraten in der Regel voll als Betriebsausgaben

absetzbar. Neben diesen Aspekten kann sich die Verknupfung des eigentlichen

Leasingvertrags mil zusatzlichen Dienst-leistungen (Beratung, Planung,

Marktbeobachtung, Management der geleasten WIrtschaftsguter, Versi-cherungen

usw.) fur den Leasingnehmer als vorteilhaft erweisen.

Nach einem Bericht des Munchner ifo-lnstituts verwalteten die

Leasinggesellschaften in Deutschland Ende 1998 rund 3,7 Mio Leasing-Vertrage.

Die Anschaffungswerte dervermieteten Guter (ohne Abschrei-bungen) summierten

sich auf 303 Mrd DM. Davon entfielen 76 Mrd DM, verteilt (iber 2,4 Mio

Vertrage, auf das so genannte Hersteller-Leasing, die Aniagenvermietung

durch den Produzenten des betreffen-den Wirtschaftsguts, durch Handler Oder

Importeure; 227 Mrd DM aus 1,3 Mio Vertragen waren dem

herstellerunabhangigen Leasing durch eigenstandige

Finanzierungsgesellschaften zuzurechnen.

Als Leasingobjekt stehen Kraftfahrzeuge an erster Stelle. Auf sie

konzentrierten sich allein 51 % der Leasinginvestitionen des Jahres 1998. Auf

dem zweiten Rang folgen EDV-Anlagen und Buromaschinen mit einem Anteil von 10

% vor Geschafts- und BCirobauten (9 %), Flugzeugen, Schiffen und Schienen-

fahrzeugen (8 %), Maschinen fur die Produktion (8 %), Produktionsgebauden,

Lagerhallen usw. (7%) und sonstigen Aniagegutern (6 %).

1985 86 87 88 89 90 91 92 93 94 95 96

97 98 1999 ab 1991: Gesamtdeutschland: 1999: nach Planangaben

berechnet Quelte: ito-lnstitut____izahlenbilder | QQ

© Erich Schmidt Verlag

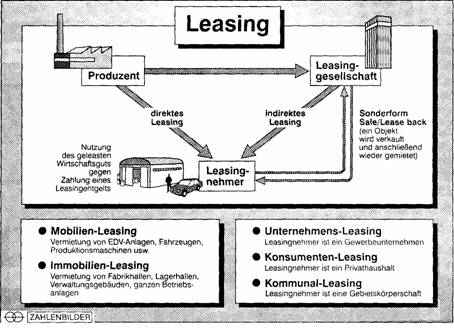

Leasing

Leasing bedeutet die mittel- und langfristige Vermietung von

Wirtschaftsgutern durch den Produ-zenten der Gliter oder durch

zwischengeschaltete spezielle Leasinggesellschaften (engl. to tease = mieten,

vermieten).

Seinen Ursprung hat das Leasing in den USA, wo 1952 die erste

Leasinggesellschaft der Welt gegrundet wurde. In der Bundesrepublik Deutschland

hat sich das Leasing als Alternative oder Erganzung zu den traditionellen

Formen der Investitionsguterfinanzierung seit Anfang der sechziger Jahre immer

starker durchgesetzt. Inzwischen entfallt in Deutschland bereits mehr als ein

Zehntel der gesaintwirtschaftlichen Investitionen (mit Ausnahme des

Wohnungsbaus) auf geleaste Outer. Der Vorteil des Leasing besteht vor

allem darin, die Liquiditat des Leasingnehmers zu schonen, da zur Finanzierung

der Investition weder eigene Mittel erforderlich sind noch Frerndkapital

aufge-nommen werden muB. Weitere Pluspunkte ergeben sich aus der

Kostensicherheit durch festste-hende Leasingraten und - je nach Ausgestaltung

des Leasingvertrags - aus den Dienstleistungen, die rund um das geleaste Objekt

angeboten werden (Wartung, Reparaturen, Versicherungen, komplettes Management

z. B. einer geleasten Fahrzeugflotte). Zunehmende Bedeutung gewinnt das

Konsumenten-Leasing, dessen Angebote - mit dem Schwerpunkt auf Pkws und

Fernsehge-raten - direkt auf die privaten Verbraucher zugeschnitten sind.

Nach den Mietobjekten kann das Leasinggeschaft grundsatzlich unterteilt werden

in das Mobilien-Leasing, das die Vermietung z. B. von EDV-Anlagen,

Nutzfahrzeugen oder Produktionsmaschinen umfaBt, und das

Immobilien-Leasing, bei dem z. B. Fabrik- und Lagerhallen,

Verwaltungsge-baude oder ganze Betriebsanlagen vermietet werden.

Nach der Art des Leasinggebers ist zu unterscheiden zwischen dem direkten und

dem indirekten Leasing. Beim direkten Leasing tritt der.Hersteller oder

eine speziell dafur eingerichtete Tochter-gesellschaft als Leasinggeber auf;

beim indirekten Leasing wird das Leasingobjekt von einer

herstellerunabhangigen Leasinggesellschaft, meist Tochter eines Unternerimens

der Kreditwirt-schaft, vermietet oder verpachtet. Eine Sonderform des Leasing

ist das sogenannte ,,Sale - Lease back", bei dem Aniageguter vom Eigentumer an

eine Leasinggesellschaft verkauft und anschlie-Bend im Rahmen eines

Leasingvertrags wieder angemietet werden.

|